ごきげんよう!元証券ディーラーの公認会計士KYです。

もしも、株を安く「お得」に買える「月」があるのなら知っておきたいって思いませんか?

「そんなのわかるわけないじゃん!」って思われる方も多いのかもしれませんけど…

今回は、過去23年間の日経平均株価の推移から「株は何月に買ったらいいのか?」について探っていきたいと考えています。

ちなみに、このネタは私の著書「元証券ディーラーが株を長期放置で2倍4倍にする方法」(ぱる出版)でも取り上げるつもりだったのですが、スペースの関係上、泣く泣くカットせざるをえなかったものになります。

本当に株を安く「お得」に買える「月」は存在するのでしょうか?

根拠はないけど、そうなることが多いといった株式相場の季節性

日本では「年末相場」といって、年末までの数日間は株式相場全体が上昇しやすいといわれていたり、米国でも「Sell in May( and go away. But remember to come back in September.)」といって、5月から9月までの間は株式相場全体が軟調に推移しやすいといわれていたりしています。

このように株式相場全体の推移について季節性があると考える方々も多くいたりしますし、株式相場の経験則として紹介されたりすることもあります。

なお、このような明確な理由や根拠があるわけではないものの、それなりの確度で観測される経験則や規則性のことを投資の世界では「アノマリー」といいます。

日本の株式相場全体の季節性についての私のイメージ

私も証券会社時代からの経験から日本の株式相場全体の季節性について次のようなイメージを持っています。

- 2月末頃から3月中旬にかけて株価が安いことが多い。

- 4月から5月にかけて株価が高いことが多い。

- 8月から9月にかけて株価が急落することが多い。

そのため、私は、日本株を購入するタイミングとしては「2月末頃から3月中旬にかけて」と「8月から9月にかけて」が基本だと考えています。

今回は、こういった私のイメージが、どの程度、信頼のおけるものなのかについて検証していこうと思います。

過去23年間の日経平均株価の推移からみた月ごとの売り時と買い時

「百聞は一見に如かず」ということで、早速、過去23年間の日経平均株価の推移をみてみましょう。

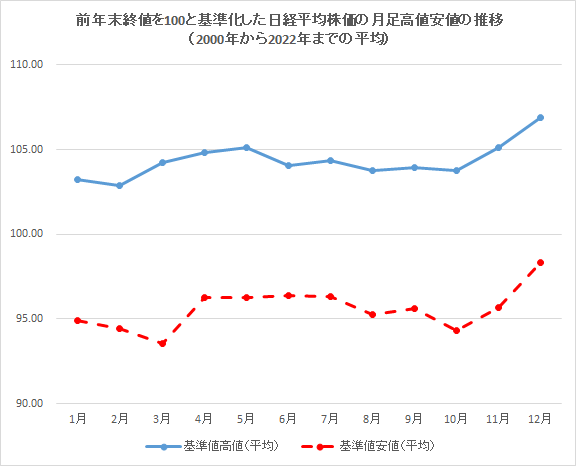

次のチャートが、前年末の終値を100として基準化し、23年間の月ごとの基準値の平均の推移を示したものになります。

なお、このチャートは月足ベースの「基準値高値(平均)」の推移と「基準値安値(平均)」の推移をあらわしています。

意味合いとしては、それぞれの月の最も高い株価だった高値の推移と、最も安い株価だった安値の推移です。

もちろん、必ず高値で株式を売却できるとはかぎらないのですが、株式の売却タイミングを探るという観点から高値の推移を、同様に、必ず安値で株式を購入できるとはかぎらないものの、購入タイミングを探るという観点から安値の推移をみていきたいからですね。

日本株を売るなら何月がよさそうか?

まずは、日本株の売り時は何月なのかについてみていきましょうか。

先ほどのチャートをみると、「基準値高値(平均)」が105を超えているのは5月、11月、12月になります。4月はわずかに105に足りない程度です。

私の「4月から5月にかけて株価が高いことが多い。」というイメージも、日本の「年末相場」も、米国の「Sell in May」も、(平均としてはという留保がつきますが)まずまず、あてはまっているのかなという印象ですね。

米国の「Sell in May」については、私がまだ証券会社にいた頃(10年以上前)にはすでに日本と米国の株価の連動性はかなり高まっており、現在もそのような傾向がありますので、日本株だけに投資する方でも十分参考になると思います。

「5月に売れ」ということを5月以降しばらくはそれまでの高値を上回れないという意味とすれば、チャートはまさにそのとおりといえるでしょう。

日本株は何月に買ったらいいのか?

一方、買うのは何月がいいのでしょうか。

先ほどのチャートをみると、「基準値安値(平均)」が95を下回っているのは、1月、2月、3月、10月であり、8月、9月、11月が95台となっています。

こちらに関しても、私のイメージは、まずまず、あてはまっていそうですね。

過去23年間の日経平均株価の推移から導かれる月ごとの売買タイミングは?

あくまで過去23年間の日経平均株価の「基準値高値(平均)」と「基準値安値(平均)」の推移をみるかぎりですが、「日本株は、どうやら、2月から3月にかけて買って、4月、5月に売り、8月から11月の間に買って、12月に売るのがよさそう」ですね。

日本の株式相場全体の季節性は絶対的な法則なのか?

ただし、気をつけなければならないのは、月ごとの売買タイミングに関するこれまでの考えは、さしたる根拠もない「過去」23年間の平均から推察されるだけの季節性にすぎず、「将来」において必ず同じような傾向が起こり続けるとはかぎらないということです。

2022年の実際の日経平均株価の推移は?

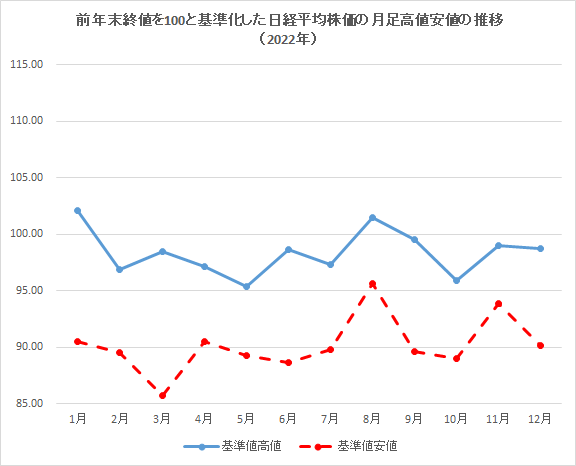

試しに2022年の日経平均株価の推移がどうだったのかについてみておきましょう。

まず、2022年の日経平均株価の推移の全体感としては、「基準値高値」が前年末終値である100を上回ったのが1月と8月の2回のみで、かなり厳しい相場環境であったといえるでしょう。

ただ、2月にロシアによるウクライナへの侵攻が行われて3月に急落した後は、「基準値高値」が100近辺、「基準値安値」が90近辺の横這い推移となっていて、どんどん下値を切り下げていく下落トレンドというわけでもなかったと思われるのではないでしょうか。

ここからが本題ですね。

日本の株式相場全体の季節性について私が持っている次のようなイメージが2022年にあてはまったといえるのかについてみていきましょう。

- 2月末頃から3月中旬にかけて株価が安いことが多い。

- 4月から5月にかけて株価が高いことが多い。

- 8月から9月にかけて株価が急落することが多い。

「2月末頃から3月中旬にかけて株価が安いことが多い。」というイメージについては、ロシアによるウクライナへの侵攻が行われたこともあって、結果的にそのとおりとなったといえそうです。

「4月から5月にかけて株価が高いことが多い。」というイメージは、1月から5月にかけて「基準値高値」を切り下げていっていますので、完全にハズレているといえるでしょう。

「8月から9月にかけて株価が急落することが多い。」というイメージについては、8月は「基準値高値」「基準値安値」ともに大きく上昇しているものの、9月、10月にかけて「基準値安値」が90を下回っていますので、まずまずのあてはまりのようにも思えます。

2022年の日経平均株価の推移についての補足

ここで、ちょっとだけ脱線して、2022年の日経平均株価の推移について少しだけ補足させてください。

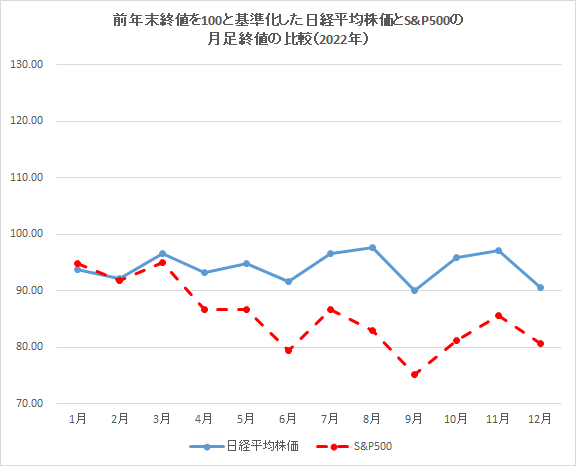

2022年は世界的に株式相場全体が大きく下落している中、日本の株式相場全体は比較的底堅かったといわれてきました。

次のチャートは前年末終値を100と基準化した日経平均株価と、米国の代表的な株価指数であるS&P500の月足終値を比較したものになります。

たしかにS&P500が2022年の1年間で20%近く下落しているのに対して、日経平均株価は10%弱にとどまっていますので、日本の株式相場全体は比較的底堅かったということもできそうですね。

ただし、2022年は為替相場が大きく動き、3月に115円程度だったドル/円は、10月には一時的に約30年ぶりの円安水準となる150円台をつけるなどしていたのですよね。

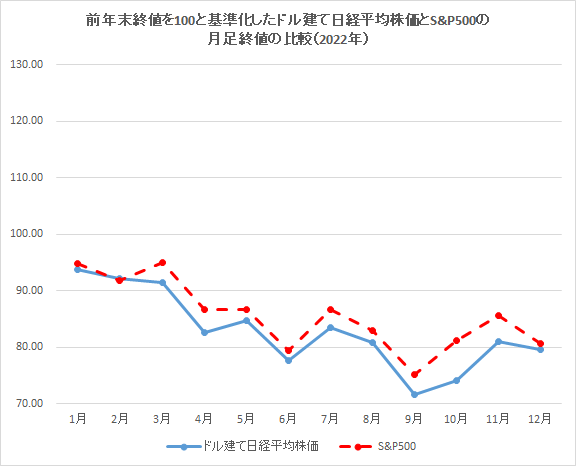

この為替相場の影響も考慮すべく、ドル建ての日経平均株価とS&P500を比較したものが次のチャートになります。

するとどうでしょう?!

ドル建て日経平均株価とS&P500の推移はほとんど同じ動きをしているどころか、ドル建て日経平均株価の方が少し負けていることがわかると思います。

ちなみに、ドル建て日経平均株価の2022年の下落率は20%強で、下落率20%弱のS&P500と比較して、やや劣っていました。

私も日本株の取引が多いですし、多くの日本人の方も普段は日本円をベースに物を考えるので十分だと思います。

ただ、このような現象もあったりしますので、日本株だけを取り引きされる方でも、ときどきはドルベースで物事を分析してみるのもいいかもしれませんね。

日本の株式相場全体の季節性を活用するにあたって

2022年の実際の日経平均株価の推移をみてみてどうでしょうか。

過去23年間の日経平均株価の推移から「日本株は、どうやら、2月から3月にかけて買って、4月、5月に売り、8月から11月の間に買って、12月に売るのがよさそう」とはいったものの、2022年でも完全にハズレているような期間もありますし、そう簡単に「過去」23年間の平均と同じ動きになることはないということがわかったのではないでしょうか。

そのため、まったく役に立たない情報だなと日本株への投資には活用しないという方も多くいらっしゃるのではないかと思います。

それはそれでとっても論理的なお考えですので、私も賢明な判断として尊重せざるをえません。

ただ、私自身に関してはというと、相変わらず、日本株を購入するタイミングとしては「2月末頃から3月中旬にかけて」と「8月から9月にかけて」が基本だと考えていますし、実際にも「2月末頃から3月中旬にかけて」株を買うことが多い感じですね。

大事なことは、このような「アノマリー」はそもそも根拠がありませんし、完全にハズレてしまうことも多いですので、ハズレても当然といった半信半疑の姿勢で投資行動に活用するような情報であると認識しておくということだと思います。

もちろん、私は「アノマリー」が大好物なんですけどね。

なお、追加で日本の株式相場全体の季節性についての反証事例を紹介する記事も書いていますので、気になる方はチェックしてみてくださいね。

以上、公認会計士KYでした!!

みなさんが最高の相場に巡り合えますように!

![記事『[参考]日本株は何月に買ったらいいのか?【2022年版】』のアイキャッチ](https://cpaky-investment.com/wp-content/uploads/2023/02/441c30875857c8cd62b4544e87137a97-1280x720.png)

![記事『[参考]日本株は何月に買ったらいいのか?【反証事例版】』のアイキャッチ](https://cpaky-investment.com/wp-content/uploads/2022/05/4b38294382554c4a92603f9a3ee290eb-1024x576.png)

![記事『[参考]日本株は何月に買ったらいいのか?【2024年版】』のアイキャッチ](https://cpaky-investment.com/wp-content/uploads/2025/02/cbabc6a8a10f507ce3470c512d091fde-640x360.png)

![記事『[参考]日本株は何月に買ったらいいのか?【2021年版】』のアイキャッチ](https://cpaky-investment.com/wp-content/uploads/2022/05/aa55228446e2d26a15e07c6bcf795ad3-640x360.png)