ごきげんよう!元証券ディーラーの公認会計士KYです。

今回は、2016年のIPO銘柄を対象として、新規上場前後から5年間の株価推移について分析してみたいと思います。

新規上場前後の株価推移については著書でも取り上げましたが、新規上場「直後」に株価が高騰した後に長期低迷するという典型的なパターンのひとつを注記喚起しただけでしたので、今回の記事で、全体としてはどうなのかなどについて2016年のIPO銘柄を対象に確認していければと考えています。

私のイメージする新規上場前後の株価推移の典型的なパターン

私の著書「元証券ディーラーが株を長期放置で2倍4倍にする方法」(ぱる出版)では、エフオン(9514)という会社が株式を上場させた2005年3月から2014年9月までの株価の動きを取り上げ、新規上場「直後」の株式取引の危険性について注記喚起しています。

新規上場前後からの株価推移でよくある典型的なパターンのひとつとして、新規上場「直後」に株価が高騰した後に長期低迷するというものがあり、その実例として紹介させてもらったのです。

なお、エフオン(9514)は、2022年8月現在では再生可能エネルギーの木質バイオマス発電を主力としている会社になります。

また、当サイトの「IPO投資攻略法」カテゴリのIPO初心者向けの記事の中でもIPO特有の典型的な値動きとして、株式上場日に株価が高騰することが多く、その後しばらくの間は売買が活発で値動きの激しい「直近上場」期があって、「直近上場」期終了後は株価が下落していくことが多いと紹介しています。

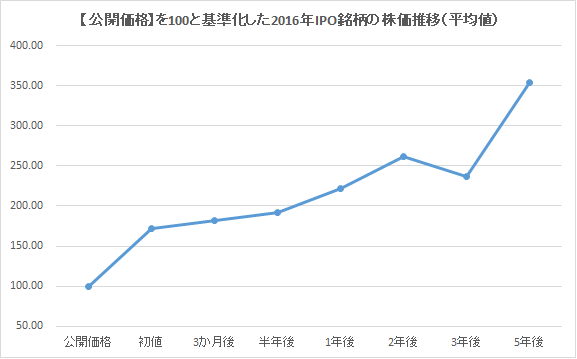

2016年IPO銘柄の株価推移の平均値

今回は、2016年のIPO銘柄の新規上場前後から5年間の株価推移を対象として、このような新規上場前後の株価推移の典型的なパターンが実際にどの程度発生していたのかなどについて調べてみたいと思った次第です。

そしてまず、2016年IPO銘柄の株価推移の平均値をとってみて、ちょっとビックリしてしまいました。

チャートにしてみたら、なんと右肩上がりになっていたのです?!

株価推移の平均値をとるための計算等の前提

分析に入る前に、そもそも【公開価格】が異なる複数のIPO銘柄の株価推移の平均値をとるための計算等の前提について示しておきます。

- 【公開価格】を100として基準化

- 3か月後、半年後、1,2,3,5年後の株価とは株式上場日の応当日を含む対応する各月の月末の終値

- 株式分割等はそれらがなかったものとして株価を調整

②については、例えば1日に新規上場とかでしたら、最大1か月近くのズレがでてしまいますが、各月の応当日が土曜日や日曜日、祝日などだった場合にいつの株価を使うのか判定するのが煩雑なので、簡易的に月末終値とさせてもらいまいした。

この他、2016年IPOは83銘柄あったんですけど、5年後については次の2銘柄が上場廃止になっていて、81銘柄のデータに基づいています。

- LINE(3938)

- デファクトスタンダード(3545)

IPO関連の株価のまとめ

また、当サイトで使用しているIPO関連の色々な株価について整理しておきましょう。

- 【仮条件】:「ブックビルディング」で投資家に提示される株価の価格帯のこと。1,800~2,000円といったように提示され、(現行の制度では)投資家はその価格帯の範囲内の株価と購入したい株数を指定して「ブックビルディング」に申込みます。

- 【公開価格】:IPOの「ブックビルディング」の結果、投資家が株式を購入するときの株価。

- 【初値】:IPOにおいて株式が上場されて初めて取引が成立したときの株価。

ここまで読んでみて、そもそもIPOって?とか、「ブックビルディング」って何だっけ?とか思われた方は、「超」初心者向けに初歩からIPOの基礎知識ついてまとめた記事を書いていますので、まずはこちらをチェックしてみてくださいね。

私のイメージする典型的なパターンとはかけ離れた平均値の動き

あらためてチャートをみてみると、やっぱり右肩上がりで、新規上場「直後」の【初値】形成時に株価が高騰した後は、株価は上昇基調を継続しているといっていいように思います。

少なくとも、2年後にしても、5年後にしても、長期で株価は下落してはいませんので、私のイメージする典型的なパターンとは何だったのか?ということになりそうですね。

しかも、2016年IPOに関していえば、初値基準値の平均(83銘柄)からみた5年後基準値の平均(81銘柄)は約2倍強となっていますので、2016年IPO全銘柄すべてを【初値】で同じ金額ずつ買って5年間待って売却するというオペレーションで、まずまずの投資収益を獲得できたことになっているんですよね。

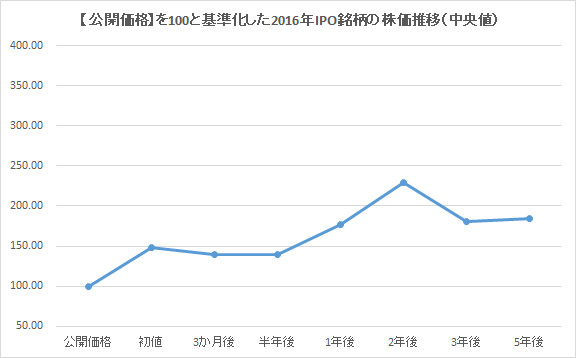

中央値でみても長期で株価は下落していない

平均値の場合は、株価が大きく上昇した数少ない銘柄の影響で平均値自体が実態などと比べて大きくでるケースもあるので、中央値のチャートも作成してみました。

中央値とは、データの数値を小さい方から順に並べて、ちょうど真ん中になるデータのことをいいます。

中央値でみると、1年後以降は横這いに近いイメージで株価は上昇こそしてはいないですが、少なくとも【初値】は上回っていますので、長期的に株価が下落しているとはいえないですね。

ただ、株価が大きく上昇した数少ない一部の銘柄の影響で平均値の方は大きく上振れしていることはうかがえますけど。

2016年の3年後から5年後までの間にあった特殊要因

実は、2016年IPO銘柄の株価推移に関しては、2016年の3年後から5年後までの間にあった特殊要因の影響も大きい可能性があります。

2016年から4年後の2020年に新型コロナウィルスの感染拡大による世界的な大混乱がありました。

新型コロナウィルスの中国から世界への拡大が認識され始めた2020年2月から3月にかけては、もちろん、世界の株式相場全体が大暴落しました。

ところが、その後、(おそらく世界でもですが)日本の新興市場株・小型株の一部には、新型コロナウィルス感染拡大に伴う自粛要請の中での、巣ごもり消費関連とか、DX関連とかで、暴落をはるかに超える幅で大きく株価を上昇させる銘柄がみられたのです。

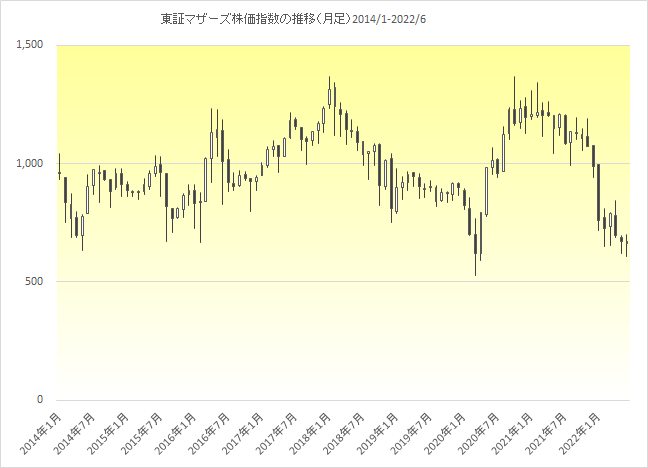

次の東証マザーズ株価指数のチャートをみてください。

東証マザーズ株価指数は日本の新興市場株を代表する株価指数なのですが、2020年2月から3月にかけて急落し、その後、年後半にかけて急落前の水準を大きく超えて上昇していったことがわかりますね。

2016年IPOは全体で83銘柄だったのですが、そのほぼ3分の2の54銘柄が東証マザーズ(現在のグロース市場)への上場でしたので、東証マザーズ株価指数の動きは2016年IPO銘柄の株価推移の参考になると思いますよ。

ここからは少しおまけです。

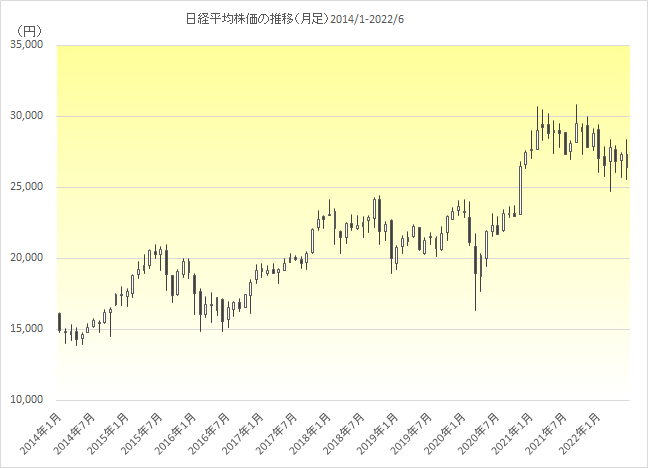

東証マザーズ株価指数のチャートと同じ期間の日経平均株価のチャートをみてみましょう。

東証マザーズ株価指数と違って年後半になるまでは、新型コロナウィルス感染拡大前の水準を上回れずに、あるタイミングで突然急騰してから、しばらく上昇を続けたことがわかりますね。

この急騰のタイミングが2020年11月で、ファイザー(PFE)が新型コロナウィルスに対するワクチンの開発を発表したタイミングになります。

ここで株式相場における物色の方向性が大きく転換されたといわれているのですが、このようにチャートを比較してみるのは面白いですよね。

2016年IPO銘柄の【公開価格】からみた5年後株価の騰落率上位10銘柄

ここまで平均値や中央値からみて、少なくとも2016年IPO銘柄に関しては、長期的に株価が下落しているような傾向はみられず、私のイメージするような新規上場前後の株価推移の典型的なパターンとして、株価が長期的に低迷するようなパターンはなさそうな印象ですね。

むしろ、株式上場日に【初値】で買付けたとしても、もうかっている感じです。

ここからは2016年IPO銘柄の個別の株価推移がどうだったのかについて深掘りして、投資行動に役立てる何かがあるか探っていきたいと思います。

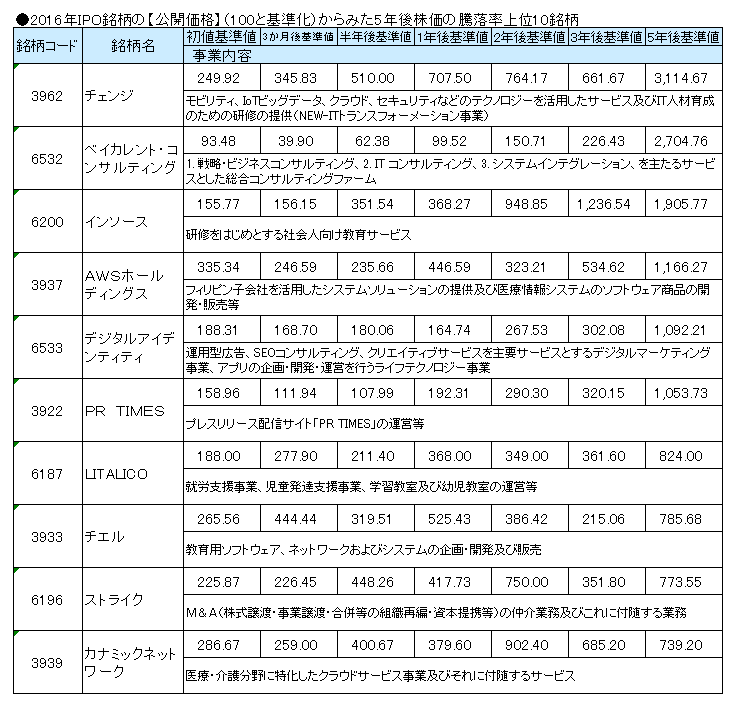

まずは、【公開価格】からみた5年後株価の騰落率上位10銘柄についてみていきましょう。

次の表は、【公開価格】を100と基準化して、株式上場して5年後株価が高かった順にランキングし、それまでの基準値の推移を示したものになります。

なお、計算等の前提はIPO銘柄の株価推移の平均値をとるためのものと同じです。

はっきりいって凄まじいことになってますね!!

上位6銘柄で5年後の株価が【公開価格】の10倍を超えていて、首位のチェンジ(3962)が【公開価格】の31倍、2位のベイカレント・コンサルティング(6532)が27倍、3位のインソース(6200)が19倍となっています。

ベイカレント・コンサルティング(6532)に関しては、【初値】が【公開価格】割れのスタートから半値以下まで値を下げていますので、その近辺で買えた方はとんでもないもうけをゲットしているはずですよ(2016年12月の安値からみて2021年9月の高値は78倍)。

先ほど示した2016年IPO銘柄の株価推移の平均値と中央値の違いは、このような凄まじい株価上昇となった銘柄の影響によるものであると思われます。

また、2016年の3年後から5年後までの間にあった特殊要因として、日本の新興市場株・小型株の一部で、新型コロナウィルス感染拡大による暴落をはるかに超える幅で大きく株価を上昇させる銘柄があったということがあり、このランキングに入っている多く銘柄がその具体例となっていると考えると、2016年IPO銘柄にとってかなり特殊な追い風が吹いていた時期だった可能性があります。

さらに、先ほど示した東証マザーズ株価指数のチャートからもわかるように、2021年11月頃から、とくに2022年1月からは日本の新興市場株・小型株が大崩れとなってしまっていますので、株式上場5年後の高騰していた株価の方が異常値だったのかもしれません。

このあたりについては注意が必要だと思いますので、余裕のある方は個別銘柄の株価チャートをチェックしてみてくださいね。

ランキングに入っている上位10位の銘柄でも、それぞれ違った株価推移をしていて、こういった株価推移をチェックすること自体が株式投資の勉強になると思いますので。

ここで表について補足ですが、「銘柄コード」「銘柄名」などが株式上場時のデータとなっています。

2022年8月現在で把握できているものとしては、4位の「AWSホールディングス」が「Ubicomホールディングス」に社名変更、5位の「デジタルアイデンティティ」が「Orchestra Holdings」に社名変更しています。

7位の「LITALICO」については、2021年4月に組織再編に伴うテクニカル上場によって「銘柄コード」が「7366」に変更になっています。

この他、8位のチエル(3933)を除く9銘柄は当初は東証マザーズ(現在のグロース市場)へ上場していたのですが、現在ではプライム市場の上場となっています。このあたりについては、研究の余地があるかもしれませんね。

2016年IPO銘柄の【公開価格】からみた5年後株価の騰落率下位10銘柄

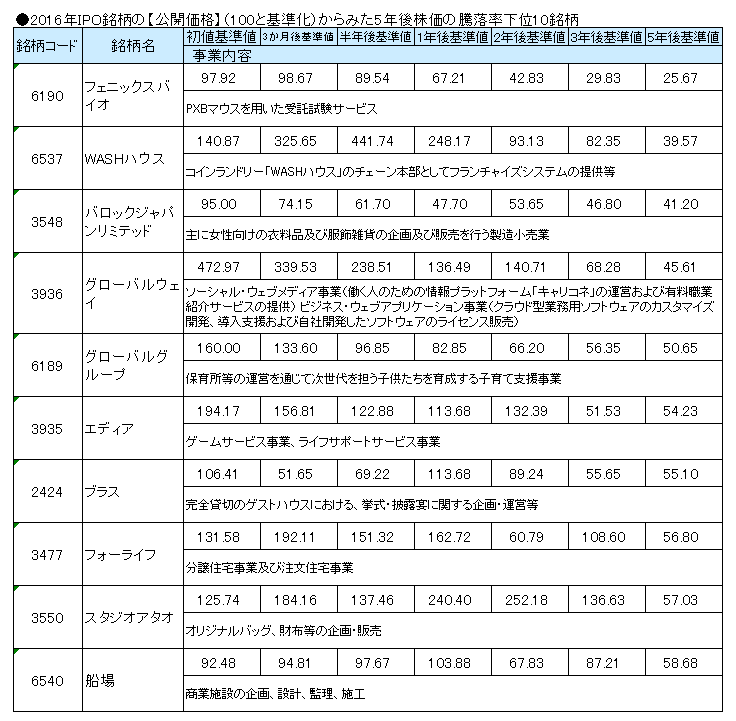

【公開価格】からみた5年後株価の騰落率上位10銘柄はとっても夢がある結果となっていましたが、それでは下位の方はどうでしょうか。

当たり前ですが、それなりにヒドイことになっていますね。

ただ、上位6銘柄で5年後の株価が【公開価格】の10倍を超えていることを考えると、下位の方では半値以下となってしまっているのが4銘柄にとどまっていますので、見た目上はIPO銘柄が長期的な投資対象として優秀なようにもみえます。

しかし、そもそもIPO銘柄を「ブックビルディング」に申込んで【公開価格】で買付けるのはほとんど不可能で、実際は株式上場後に【初値】以降の株価で買付けることになりますので、今回の上位、下位のランキングをみた印象よりもよっぽど難易度が高いことには注意が必要です。

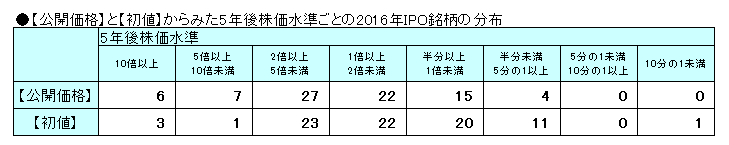

ちなみに、次の表が【公開価格】と【初値】からみた5年後株価水準ごとの2016年IPO銘柄の分布になります。

さらに、2016年の3年後から5年後までの間にあった特殊要因によって2016年IPO銘柄にとってかなり特殊な追い風が吹いていた時期だった可能性もありますので、2016年IPOだけの例をみて、IPO銘柄が長期的な投資対象として優秀だと判断するのは早計だといえるでしょう。

再び、【公開価格】からみた5年後株価の騰落率下位10銘柄のランキングをみてみましょう。

2位のWASHハウス(6537)、4位のグローバルウェイ(3936)、5位のグローバルグループ(6189)(「グローバルキッズCOMPANY」に社名変更)、6位のエディア(3935)、8位のフォーライフ(3477)あたりは、新規上場「直後」に株価が高騰した後に長期低迷するという新規上場前後からの株価推移でよくある典型的なパターンのひとつに該当するように思われます。

新規上場「直後」に株価は高騰していませんが、新規上場「直後」が株価の高値圏という意味では、1位のフェニックスバイオ(6190)、3位のバロックジャパンリミテッド(3548)も(【初値】や「直近上場」期に長期で買付けるのにかなりの危険が伴うという意味で)実質的には同じようなものでしょう。

2016年IPO銘柄の株価推移の平均値や中央値からはわかりませんでしたが、このように個別銘柄までチェックしてみると、新規上場前後からの株価推移でよくある典型的なパターンのひとつとして、新規上場「直後」に株価が高騰した後に長期低迷するというパターンが無視できない程度の一定数存在することがわかると思います。

そのため、私の著書では、このあたりのことを認識していない初心者の方に向けて、新規上場「直後」の株式取引を控えた方が無難であると注記喚起しましたし、当サイトの「IPO投資攻略法」カテゴリでも、IPO銘柄を「ブックビルディング」に申込んで【公開価格】で買付けることができた場合には【初値】で売却することを前提としたりしています。

ここで少し補足したいのですが、新規上場「直後」に株価が高騰した後に長期低迷するというパターンにピッタリなグローバルウェイ(3936)について、5年後よりさらに後に株価が急騰して2021年11月に一時的に【公開価格】の22倍、【初値】の約4.7倍まで上昇するということがありましたので、余裕のある方はこちらもチェックしてみてくださいね。

2016年IPO銘柄の新規上場前後から5年間の株価推移についての分析結果

2016年IPO銘柄の株価推移が想定していたよりもずっと好調だったこともあり、その要因について考えたりして、かなりの長文になってしまいましたので、最後にまとめてみたいと思います。

- 2016年IPO銘柄の株価推移の平均値は長期的に右肩上がり

- 2020年以降に日本の新興市場株・小型株の一部で著しく株価を上昇させる銘柄があったという特殊要因による可能性

- 新規上場「直後」に株価が高騰した後に長期低迷するというパターンは一定数存在

まずは、2016年IPO銘柄の【公開価格】からみた5年後株価の騰落率下位10銘柄をみると、「③新規上場「直後」に株価が高騰した後に長期低迷するというパターンは一定数存在」することがわかり、事実として認識しておくべきことだと思います。

しかしながら、「②2020年以降に日本の新興市場株・小型株の一部で著しく株価を上昇させる銘柄があったという特殊要因による可能性」はあるものの、「①2016年IPO銘柄の株価推移の平均値は長期的に右肩上がり」で(2016年IPO銘柄の【公開価格】からみた5年後株価の騰落率上位10銘柄をみると、さらに)株価パフォーマンスの面でかなり魅力的なものがありました。

そのため、2016年以外のIPO銘柄についても、新規上場前後から5年間の株価推移について分析して、特殊要因ゆえの結果なのか、ある程度は同じような傾向がみられるものなのか調査を進めつつ、「③新規上場「直後」に株価が高騰した後に長期低迷するというパターンは一定数存在」することを回避したり、適切に対処したりできるような投資方法があるのかについて検討していきたいと考えています。

以上、公認会計士KYでした!!

いつものことですが、かなりの長文になってしまい、大変お疲れ様でした。

2016年IPO銘柄の株価推移はとっても夢があるケースでしたが、それだけでは判断しきれない部分がありましたので、何かみつけることができるか、2016年以外についても分析を続けたいと思っています。

みなさんが最高の相場に巡り合えますように!

![記事『[参考]新規上場前後から5年間の株価推移の分析【2016年IPO】』のアイキャッチ](https://cpaky-investment.com/wp-content/uploads/2022/08/8fe6d18d2eee666c9836b57e7d7f2fbd-1280x720.png)

![記事『[参考]新規上場前後から5年間の株価推移の分析【2015年IPO】』のアイキャッチ](https://cpaky-investment.com/wp-content/uploads/2022/09/4967c25c59fa9b04b047a458d572fb16-640x360.png)

![記事『[参考]日本株は何月に買ったらいいのか?【2023年版】』のアイキャッチ](https://cpaky-investment.com/wp-content/uploads/2024/03/a251213819f7e655fb0e35f417ca1a2a-640x360.png)