ごきげんよう!元証券ディーラーの公認会計士KYです。

2023年3月28日に国会で税制改正法案が可決・成立し、2024年から「新しいNISA」がスタートすることとなりました。

2022年5月に岸田首相がロンドンの金融街シティーで「資産所得倍増プラン」を打ち出してから、8月に金融庁の2023年度税制改正要望のトップ項目としてNISA(少額投資非課税制度)の抜本的拡充案が掲げられ、12月の「税制改正大綱」の公表を経て、2023年2月に「新しいNISA」などを含む税制改正法案が国会で審議入りされていましたので、やっとという感じですね。

実はワタクシ公認会計士KYは、岸田首相が「資産所得倍増プラン」を打ち出した2022年5月に、NISA改革案に関する政策提言を行っていましたので、今回はそれらがどうなったのかについてふり返るとともに、さらに追加の政策提言させてもらいと思います。

そもそもNISAって何?

NISAとは、株式や投資信託等の少額投資非課税制度のことで、事前登録した「NISA口座(非課税口座)」内で毎年一定金額の範囲内で買付けた株式等について、売却益や配当金などに対する税金が非課税になるというものです。

NISA口座以外の口座では、株式の売却益や配当金などに対して約20%の税金がかかりますので、とってもお得な制度といえます。

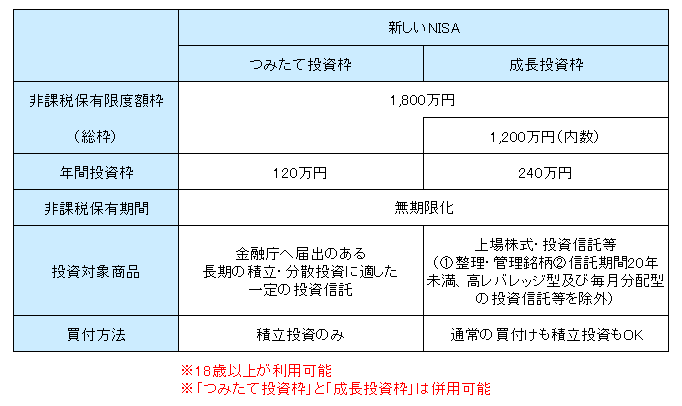

税制改正法案の成立を受けて、2024年からは「新しいNISA」がスタートするのですが、金融庁ホームページ「新しいNISA」を参考に私がその概要をまとめたものが次になります。

まず、「投資信託」「積立投資」について説明しておきますね。

- 「投資信託」:投資家から集めた資金(=投資家が購入した資金)で運用会社が運用してその成果を還元する金融商品。

- 「積立投資」:「累積投資」や「ドル・コスト平均法」とも。同一の金融商品を一定期間ごとに一定額購入し続ける投資方法のこと。購入金額を固定することによって、金融商品の単価が安いときは多くの数量を購入するのに対して、高いときには少ない数量しか購入しないため、結果として平均購入単価が下がることが多くなる効果が見込めるとされる手法。

また、2023年4月末時点で、金融庁ホームページ「新しいNISA」では、従来の制度からの主な変更点など、そのポイントについて次のように掲げられています。

- 非課税保有期間の無期限化

- 口座開設期間の恒久化

- つみたて投資枠と、成長投資枠の併用が可能

- 年間投資枠の拡大(つみたて投資枠:年間120万円、成長投資枠:年間240万円、合計最大年間360万円まで投資が可能。)

- 非課税保有限度額は、全体で1,800万円。(成長投資枠は、1,200万円。また、枠の再利用が可能。)

公認会計士KYの2022年政策提言の達成度

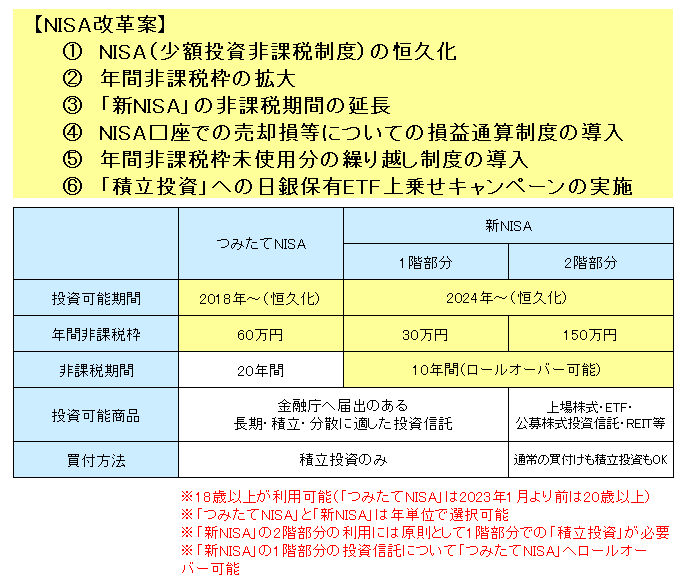

岸田首相が「資産所得倍増プラン」を打ち出した2022年5月に私が考えたNISA改革案の概要は次のようなものでした。

なお、詳細については次の記事でチェックすることができます。

①NISA(少額投資非課税制度)の恒久化

それでは、2022年5月に私が考えたNISA改革案が、2024年からスタートする「新しいNISA」において、どのくらい達成されているのかについて個別にみていきましょう。

「①NISA(少額投資非課税制度)の恒久化」について、金融庁ホームページ「新しいNISA」のポイントにもあるように「口座開設期間の恒久化」がなされていますので、完全に達成されていますね。

②年間非課税枠の拡大

「②年間非課税枠の拡大」について、まずは「新しいNISA」の概要の表と2022年5月に私が考えたNISA改革案の概要の表とを比べてみましょう。

「新しいNISA」では、つみたて投資枠(年間120万円)と成長投資枠(年間240万円)の併用が可能となっていて、合計最大年間360万円まで投資が可能となっています。

これに対して、2022年5月に私が考えたNISA改革案の概要の表では、「つみたてNISA」と「新NISA」は年単位の選択制となっていて、金額の大きい「新NISA」でも合計180万円までとなっていますので、期待以上の大幅拡充のようにみえるかもしれません。

しかし、私が考えたNISA改革案の概要の表だけではなく、記事の本文までみると、『表では「つみたてNISA」で60万円、「新NISA」で1階部分を30万円と2階部分を150万円としていますが、これは最低線だと考えていて、できれば「つみたてNISA」で120万円、「新NISA」で1階部分を60万円と2階部分を300万円くらいはあってほしい』としています。

しかも、「新しいNISA」では、年間投資枠とは別に、生涯全体としての非課税保有限度額枠1,800万円が設けられています。

そのため、記事の本文で、できればとした希望の年間非課税枠を基準にすると、私が考えたNISA改革案の「新NISA」で満額(60万円+300万円=)360万円を6年以上投資し続けた場合(360万円×6年=2,160万円)の方が生涯全体としての非課税投資額が大きいですし、「つみたてNISA」で満額120万円を16年以上投資し続けた場合(120万円×16年=1,920万円)の方が生涯全体としての非課税投資額が大きいこととなります。

以上から、「②年間非課税枠の拡大」の「年間」に関しては、私が考えたNISA改革案の概要において期待しうる最大限の達成がなされたといえる反面、年間投資枠とは別に、「新しいNISA」で生涯全体としての非課税保有限度額枠1,800万円が設けられた結果、生涯全体としての非課税投資額については、期待を下回ってしまったといわざるをえません。

⑤年間非課税枠未使用分の繰り越し制度の導入

ただし、「新しいNISA」で合計最大年間360万円と年間投資枠が拡大されるとともに、生涯全体としての非課税保有限度額枠1,800万円が設けられたことによって、投資初心者の方などが非課税枠をすべて使用しないともったいないと考えて、株式相場全体が高騰しているようなときでも金融商品を買付けにいき、結果的に高値掴みをしてしまうような可能性は小さくなったかもしれません。

年間満額360万円の投資を続けると、生涯全体としての非課税保有限度額枠1,800万円を5年間という短い期間で消化しきってしまいますので(360万円×5年=1,800万円)、生涯全体としての有限の枠を設けることによって、高値掴みをしてしまうような株式相場全体が高騰している状況で、無理して年間投資枠を消費するような投資行動をとる方は少なくなるように思われます。

私が考えたNISA改革案の記事の本文では、そのような投資行動を誘発させないために「⑤年間非課税枠未使用分の繰り越し制度の導入」を考えていました。

形式は異なりますが、同じような効果が見込まれるといった点では、一定程度の達成がなされたといえるのではないでしょうか。

③「新NISA」の非課税期間の延長

「③「新NISA」の非課税期間の延長」については、金融庁ホームページ「新しいNISA」のポイントにもあるように「非課税保有期間の無期限化」がなされていて、むしろ期待以上の大幅拡充といっていいのかもしれません。

ただ、私が考えたNISA改革案の概要の表だけではなく、記事の本文までみると、「一般NISA」の非課税期間を『少なくとも10年程度、できれば15年程度まで延長してほしい』と希望しつつ、「つみたてNISA」もあわせて『思いきって非課税期間を無制限とするのもアリ』と述べていますので、期待しうる最大限の達成がなされたというべきでしょう。

④NISA口座での売却損等についての損益通算制度の導入

「④NISA口座での売却損等についての損益通算制度の導入」については、残念ながら2024年スタートの「新しいNISA」には盛り込まれていないようです。

⑥「積立投資」への日銀保有ETF上乗せキャンペーンの実施

「⑥「積立投資」への日銀保有ETF上乗せキャンペーンの実施」についても、2024年スタートの「新しいNISA」には盛り込まれていませんね。

ただ、2024年スタートの「新しいNISA」は税制改正の枠内の話だったのに対し、「⑥「積立投資」への日銀保有ETF上乗せキャンペーンの実施」は財政の話で予算の確保が必要となる政策ですので、今回の税制改正と一緒というのは無理があったのかもしれません。

公認会計士KYの2022年政策提言の達成度についてのまとめ

これまで2022年5月に私が考えたNISA改革案が、2024年からスタートする「新しいNISA」において、どのくらい達成されているのかについて個別にみてきました。

その結果をまとめると、次のようになります。

- ①NISA(少額投資非課税制度)の恒久化

- ③「新NISA」の非課税期間の延長

- ②年間非課税枠の拡大

- ⑤年間非課税枠未使用分の繰り越し制度の導入

- ④NISA口座での売却損等についての損益通算制度の導入

- ⑥「積立投資」への日銀保有ETF上乗せキャンペーンの実施

「①NISA(少額投資非課税制度)の恒久化」「③「新NISA」の非課税期間の延長」については十分に達成されていて、「②年間非課税枠の拡大」「⑤年間非課税枠未使用分の繰り越し制度の導入」についても一定程度の成果があったといっていいでしょう。

また、私が考えたNISA改革案の記事の本文でも、年間非課税枠の金額などが非常に似ていることもあって、もちろん全部が全部ではないのですが、当ブログで行う政策提言はかなり実現する可能性が高いのではと感じてしまいますよね。

追加の政策提言

まだ、「新しいNISA」がスタートしていない段階で、かなり気が早いとは思いますが、NISA改革の次の一手として追加の政策提言をさせて頂きますね。

2023年6月において私が考える、「新しいNISA」に続く、NISA改革案は次のようなものになります。

- 「積立投資」への日銀保有ETF上乗せキャンペーンの実施

- 「債券等NISA」の新設

「積立投資」への日銀保有ETF上乗せキャンペーンの概要

「積立投資」への日銀保有ETF上乗せキャンペーンの実施は、2022年5月に私が考えたNISA改革案で実現しなかった政策提言のひとつですが、是非とも実現させてもらいたいので、再度、提言させてもらいたいと思いました。

具体的には、次のようなものを考えています。

【対象金融商品】事前に対象として公表されている日銀保有ETFについて、

【口座】NISA口座で、

【買付方法】「積立投資」で買付け、

【保有期間】買付けから3年間を経過した翌年の1月1日まで保有した場合、

↓

【特典】買付けたETFの口数を最大同数まで上乗せ!!

【特典】の「口数を最大同数まで」というのは、要件をクリアすれば買付けた分の口数が倍になるということです。

最大というのは、日銀が保有するETFの残高がゼロになってしまったタイミングで、例えば、日銀が保有する口数が100口に対して、要件をクリアした口数が200口もある場合は、上乗せが1口あたり0.5口しかなくなるということです。

また、日銀が保有するETFの残高がまだ十分にある場合では、日銀が保有する口数が1,000口に対して、要件をクリアした口数が200口しかない場合でも、上乗せは1口あたり1口までという意味でもあります。

「積立投資」への日銀保有ETF上乗せキャンペーンの狙い

2022年5月の私が考えたNISA改革案の記事の本文で、「積立投資」への日銀保有ETF上乗せキャンペーンに期待される政策的な効果について述べていますので、興味のある方はそちらも参照してもらえればと思います。

1年経って、「積立投資」への日銀保有ETF上乗せキャンペーンの狙いについて再び考えたところ、次のような整理になりました。

- 損をする可能性があるために投資をやらないと考えている方への心理的不安の解消

- 日銀の金融政策の自由度の確保

損をする可能性があるために投資をやらないと考えている方への心理的不安の解消

2024年からスタートする「新しいNISA」は、非課税保有期間が無期限化されていますし、年間投資枠も大幅に拡大され、最大年間360万円まで投資が可能となっています。

ただ、私はそのような大幅な拡充がなされたとしても、NISA口座の新規開設数が伸び悩んでしまう可能性も高いのだろうなと想定しています。

私は、投資をやりたくないと考えている方がかなり大きな割合でいらっしゃると思っていて、そのような方々は非課税制度が充実していないから投資をやりたくないのではなく、損をする可能性があるから投資に踏み出せないでいるというのがほとんどじゃないかと考えています。

そのような方々に非課税制度を充実させましたとアピールしたところで意味がないですよね。

2024年から「新しいNISA」がスタートしますので、そこからNISA口座の新規開設数が飛躍的に増加していくようであれば必要はないと思いますが、もし伸びが鈍いようであれば、このように投資初心者の方が損をしにくくなるような支援を実施していくべきでしょう。

日銀の金融政策の自由度の確保

また、日銀は金融政策の一環として、2010年12月からETFの買い入れを始め、黒田総裁のもとで「量的・質的金融緩和」が導入された2013年4月から、買い入れ金額を増額、対象も拡大されたのですが、2021年3月にETFの買い入れ額に関する原則の目安(年間残高増加ペース約6兆円)を撤廃、「必要に応じて」買い入れを行う方針が示された後は、買い入れ額が大幅に減少しています。

このこと自体はそこまで問題とはいいませんが、もし日銀がすでにETFを保有しすぎていて、追加でETFを買い入れできない状態に近づいてしまっていると判断しているのであれば問題です。

日銀が金融緩和政策の一環として、ETFの買い入れが必要と判断した場合に、ETFの買い入れができなくなりつつあるということですので。

「積立投資」への日銀保有ETF上乗せキャンペーンの実施は、日銀保有ETFを国民の資産に移すことによって、日銀の金融政策の自由度の確保することにもつながります。

「債券等NISA」の新設

「債券等NISA」は、「新しいNISA」の投資対象商品が上場株式や株式投資信託などであるのに対して(現行制度の「つみたてNISA」「一般NISA」の範囲内という想定)、国債や社債などの公社債や、公社債投資信託などを投資対象商品とする少額投資非課税制度をイメージしています。

なお、「債券等NISA」の非課税保有限度額は全体で1,800万円、年間投資枠も最大360万円までの想定で、「新しいNISA」と同額にすべきだと考えています。

「債券等NISA」の新設の必要性

これは、私がTwitterをみていて、とくに現行制度の「つみたてNISA」のツイートで多いのですが、資産分散の考え方を完全に無視して、結果として株式(投資信託)への集中投資を志向したり、推奨している方がかなり多くいらっしゃって少し心配になってしまっていることから、政府として、「債券等NISA」のような選択肢を提示することに大きな意味があるのではと考えていることによります。

分散投資には様々な考え方があって、そのひとつとして、株式とか債券といった金融商品の大きな分類別に分散投資することを資産分散といったりします。

例えば、日本の年金積立金の管理・運用を行っているGPIF(年金積立金管理運用独立行政法人)は、2023年5月末時点で(少なくとも2025年3月までは)運用の基本となる資産構成割合を国内債券、外国債券、国内株式、外国株式で各25%ずつに配分する方針であることをホームページで公表しています。

もちろん、S&P500といった米国株式の代表的な株価指数に連動する投資信託に投資することも、個別の米国株式のある1銘柄にすべての資金を投資することと比べると、分散投資をしていることになります。

すべての資金を投資した会社が、例えば2023年3月に事実上の経営破綻したシリコンバレーバンク(SVB)のようになってしまっては目も当てられませんよね。

一方で、代表的な株価指数に連動する投資信託に投資していた場合は、たとえ株価指数に組み入れられている構成銘柄が経営破綻したとしても、その影響はその構成比率プラスアルファ程度に抑えられるという意味では、分散投資の効果はあります。

ただし、株式相場全体が暴落して、その後で長期低迷するようなケースでは、代表的な株価指数に連動する投資信託に投資していたとしても、それだけに100%投資していたのであれば、大きな損失を被ってしまいます。

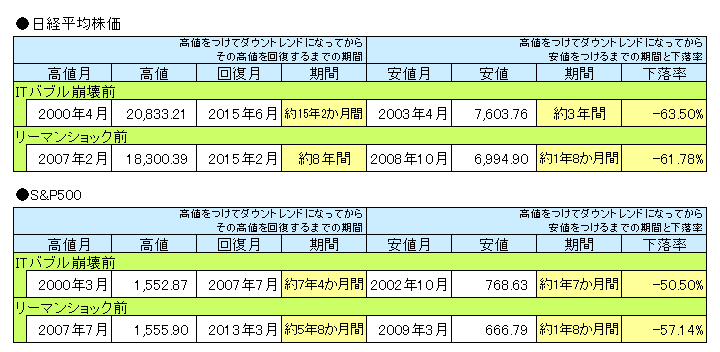

次の表は、2000年1月から2022年3月までの期間において、日経平均株価とS&P500が高値を回復するまでの期間や安値をつけるまでの期間、その下落率にについてまとめたものになります。

もしも、「新しいNISA」で代表的な株価指数に連動する投資信託だけに100%投資していて、たまたまトータルの非課税保有限度額1,800万円を消化しきったタイミングが代表的な株価指数の高値だった場合は、あくまでそのときの時価からですが、S&P500でも半値未満になってしまうことがわかります。

このときに代表的な株価指数に連動する投資信託50%投資し、債券や債券を投資対象とする投資信託に50%投資していたら、たとえ債券や債券を投資対象とする投資信託からのリターンがゼロだったとしても、損失は最大でも25%程度に抑えられる公算が高いですね。

このような資産分散の効果は、「債券等NISA」がなかったとしても「新しいNISA」を利用しながら取り入れることはできます。

「新しいNISA」のつみたて投資枠の投資対象商品の中にも、「全世界の株式を対象とした指数に連動する金融商品に50%、世界の債券を対象とした指数に連動する金融商品に50%ずつ配分する投資信託」といったものがあり、そのような投資信託に投資することもできますし、「新しいNISA」で代表的な株価指数に連動する投資信託だけに100%投資しながら、特定口座などの課税口座で同額の債券投資をすることで同等の効果をえることもできるからです。

ただ、私がTwitterをみている限りでは、現行制度の「つみたてNISA」があることによって、資産分散の考え方を完全に無視して、結果として株式(投資信託)への集中投資を志向することが主流になっているように感じてしまっていますので、それらに対して警鐘を鳴らす効果も含めて、わかりやすく「債券等NISA」を新設した方がいいのではないかと考えています。

「債券等NISA」における日本国債投資への上乗せキャンペーン

「債券等NISA」の新設が大前提とはなりますが、「積立投資」への日銀保有ETF上乗せキャンペーンと同じように、「債券等NISA」における日本国債投資への上乗せキャンペーンを実施するものいいかもしれませんね。

こちらのメインの目的は、やはり日銀の金融政策の自由度を確保しておく必要があるのではないかと考えるためです。

2023年3月末で財務省が公表している内国債の現在高が1,136兆円なのに対して、日銀が発表した保有する国債の残高は2023年3月末で581兆円とのことでしたので、これまで継続してきた大規模金融緩和政策が維持できるのかについても懸念が生じますし、将来において、さらに緩和的な金融政策が必要となるような場面で適切な政策が実行できるのかについても疑問が残ります。

詳細な仕組みをどのように設計するかは別として、「積立投資」への日銀保有ETF上乗せキャンペーンと同じように、日銀が保有する国債を国民の資産に移すことによって、日銀の金融政策の自由度の確保することも考えていいのではないでしょうか。

個人的には、日銀が保有する国債を買い取る組織を作って投資信託を組成させ、その後は「積立投資」への日銀保有ETF上乗せキャンペーンと同じような仕組みにするのがいいのではと思います。

ただ、国債は一般的には価格変動リスク等は小さいですので、上乗せするといっても1%程度で十分なように感じていますけどね。

以上、公認会計士KYでした!!

今回はかなりの大作となってしまいましたね。

2022年政策提言のふり返りというよりは「追加」の政策提言の部分がですけど、やっぱりこのような対策は必要になってくるんじゃないかと思っています。

みなさんにとって、よりよいNISAになってくれるといいですね!