ごきげんよう!元証券ディーラーの公認会計士KYです。

一部ですが、証券会社の引受部門でIPOに携わった経験もあります。

今回は、IPOの「ブックビルディング」申込をするにあたって、口座開設すべき証券会社について解説します。

IPOの「ブックビルディング」は大変人気で、なかなか株式が上場される前に【公開価格】で株式を購入することはできないのが実情ですが、それでも申込む優先順位があるように私は考えています。

とくに次のことを意識しながら記事を読み進めてもらえればと思います。

- IPOで販売される株式のうち主幹事証券のシェアの傾向をおさえる。

- 過去の主幹事証券ランキングから口座開設しておくべき証券会社を検討してみる。

- 証券会社によって異なるIPOの株式配分のルールについて把握しておく。

いつも読んで頂いている方は「今回の記事の前提」はスキップして「まず口座開設すべきはSBI証券」から読んでくださいね!

今回の記事の前提

IPOは株式投資の中でもかなり特殊な分野ですので、本題に入る前に、今回の記事の前提についてお話しておきます。

当カテゴリ「IPO投資攻略法」の対象

当カテゴリ「IPO投資攻略法」の対象は、IPOにおいて株式が上場される前に「ブックビルディング」という手続を通じて【公開価格】で株式を購入することで、株式上場日に【初値】で売却することを想定しています。

「ブックビルディング」申込で私が注目しているポイント

私がIPOの「ブックビルディング」に申込む際に注目しているポイントは、次の2つになります。

- 「IPO総額」が小さいか(10億円未満か)

- 会社の事業内容がいわゆるIT系か

詳しい内容については別の記事でまとめていますので、まだ読まれていない方はこちらをチェックしてもらえればと思います。

IPO関連の株価のまとめ

また、IPOに関して色々な種類の株価がでてきますので、当カテゴリ「IPO投資攻略法」で使用する株価について整理しておきます。

- 【仮条件】:「ブックビルディング」で投資家に提示される株価の価格帯のこと。1,800~2,000円といったように提示され、原則として投資家はその価格帯の範囲内の株価と購入したい株数を指定して「ブックビルディング」に申込みます(例外として「【仮条件】の範囲外での【公開価格】設定」可能なケースで、【仮条件】の上限を超えた株価でも購入したい場合は、株価を「成行」または「ストライクプライス」などにして申込むことになります)。

- 【公開価格】:IPOの「ブックビルディング」の結果、投資家が株式を購入するときの株価。

- 【初値】:IPOにおいて株式が上場されて初めて取引が成立したときの株価。

ここまで読んでみて、そもそもIPOって?とか、「ブックビルディング」って何だっけ?とか思われた方は、「超」初心者向けに初歩からIPOの基礎知識ついてまとめた記事を書いていますので、まずはこちらをチェックしてみてくださいね。

まず口座開設すべきはSBI証券

いきなり結論から申し上げますと、まず口座開設すべき証券会社はSBI証券になります。

これから順を追って、その理由について説明していきますね。

どこの証券会社でも「ブックビルディング」に申込めるわけではない

まず、大前提として「ブックビルディング」の申込は世の中のすべての証券会社でできるわけではありません。

一部の例外的な措置はありますが、それを除くと、IPOの銘柄ごとにそれぞれ異なる、特定の証券会社でしか「ブックビルディング」の申込ができないのが実情です。

IPOにおいては複数の証券会社が「引受シンジケート団」というグループを作って、共同で、株式を上場させる会社と契約して、物事を進めていきます。

で、一部例外はあるものの、基本的にはこの「引受シンジケート団」に参加している証券会社に「ブックビルディング」を申込んでいくことになります。

「引受シンジケート団」に参加している証券会社の数は、通常では2,3社から10社くらいまでというのが多いのに対して、2021年12月末に日本証券業協会に加盟している証券会社は274社あるそうですので、やっぱりほんの一部ということになります。

そのため、そもそも「ブックビルディング」に申込むという行為自体を可能にするためにも、「引受シンジケート団」に参加している証券会社で口座開設するというのが重要ですね。

証券会社の口座は複数開設可能なため優先順位を判断

ただ、証券会社の口座は複数開設できますので、SBI証券で口座開設した後で、時間的に余裕がある方は別の複数の証券会社でも口座開設することができます。

複数の証券会社で口座開設できるといっても、「ブックビルディング」に申込むのには手間や資金が必要となりますので、効率よく「ブックビルディング」に申込むための優先順位が大事になってきます。

(ある証券会社にとって特別に優良な顧客というわけではない)一般の個人投資家にとっては、その優先順位の最上位がSBI証券だと思うのですよ。

なお、「ブックビルディング」に申込むのに資金が必要というのは、多くの証券会社では「ブックビルディング」に申込むにあたって、「ブックビルディング」に申込む株数分の資金を事前に証券会社に入金しておく必要があるということです。

中には事前入金を不要とする証券会社もありますが、少数派ですので、資金の面でもIPOの「ブックビルディング」申込についての優先順位を考えておく必要があります。

IPOで販売する株式のうち主幹事証券のシェア

「ブックビルディング」に申込むために口座開設の優先順位が高い証券会社を検討する前提として、「引受シンジケート団」に参加する証券会社の立ち位置について次の2つを説明しておきます。

- 「主幹事」

- 「シ団」

「主幹事」というのが「引受シンジケート団」のリーダー的な役割で、「シ団」が普通のメンバーという感じです。

2022年の1月から6月までをみてみると、ほとんどのケースで「主幹事」がIPOにおいて販売する株式のだいたい80%から95%くらいのシェアをとっていました。

一方で、「シ団」はときに10社くらいいることもあったりで、各社でシェアは異なるのですが、多いところで10%くらいで、少ないところは1%程度のシェアとなっていたりします。

もちろん、イレギュラーなこともありますので、販売する株式のシェアについては、おおよその目安程度として認識してもらえればと思います。

- 「主幹事」…基本1社で、販売する株式の80%から95%くらいのシェア(目安)

- 「シ団」…多いと10社くらいで、販売する株式のシェアは多いところで10%くらい、少ないところで1%程度(目安)

シェア1%の「シ団」の証券会社に「ブックビルディング」に申込むよりも、シェアが80%から95%くらいの「主幹事」の証券会社の方が抽選等で当選する可能性が高いように思いますので、私としては「主幹事」をたくさんやっている証券会社の方が「ブックビルディング」に申込むにあたって口座開設の優先順位が高い証券会社だと考えています。

実際のIPOにおける証券会社のシェアの例

もうちょっとIPOにおける証券会社のシェアについてイメージを持ってもらうために具体例を紹介しておきますね。

例えば、2022年4月28日に株式上場したクリアル(2998)における各証券会社の引受シェアは次のようになっていました。

- SBI証券 87.5%

- みずほ証券 2.5%

- 大和証券 2.5%

- 岡三証券 2.0%

- 楽天証券 1.5%

- 岩井コスモ証券会社 1.0%

- 東洋証券 1.0%

- 松井証券 1.0%

- マネックス証券 1.0%

クリアル(2998)のIPOの「主幹事」はSBI証券なのですが、この引受シェアをみると、やっぱり「主幹事」のSBI証券で「ブックビルディング」を申込みたくなりますよね。

なお、引受シェアは株式上場後に(訂正)有価証券届出書という書類をチェックして、私の方で算出したものになります。

また、詳しい説明は省きますが、引受シェアは厳密には実際の販売のシェアとは異なります。

IPO主幹事証券ランキング

IPOの「ブックビルディング」に申込むのなら、やっぱり「主幹事」の証券会社の方が優先順位が高いと思いますので、過去5年間のIPOの主幹事証券ランキングをみていきましょう。

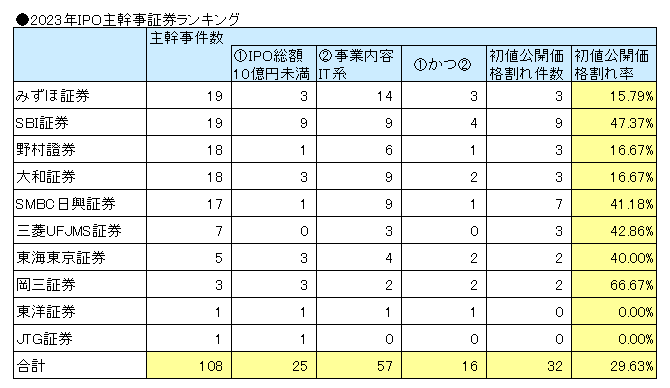

2023年IPO主幹事証券ランキング

まずは2023年IPO主幹事証券ランキングです。

みずほ証券とSBI証券が首位をわけあっていて、以下、野村證券、大和証券、SMBC日興証券の順になっていますが、上位5社の主幹事件数はほとんど変わらないことがわかります。

なお、2023年は共同主幹事案件が12件ありましたので、「主幹事件数」で12件、「①IPO総額10億円未満」で1件、「②事業内容IT系」で6件、「①かつ②」で1件、「初値公開価格割れ件数」で6件がダブルカウントされていることにご注意ください。

また、私はダブルカウントすることにしたのですが、共同主幹事案件のカウントの仕方によっては、順位が入れ替わる可能性があることも認識しておいてもらえればと思います。

内訳欄についても補足させてもらいましょう。

私はIPOの「ブックビルディング」に申込むに際に次の2つのポイントに注目していますので、私目線で有力な証券会社はどこかという発想で2つのポイントそれぞれと、それら両方の条件をみたす案件の件数をカウントしてみました。

- 「IPO総額」が小さいか(10億円未満か)

- 会社の事業内容がいわゆるIT系か

また、主幹事証券別に初値公開価格割れとなった件数と割合についての内訳も作成しています。

私は、現時点では主幹事証券の違いによる傾向があらわれるとまでは思ってはいませんが、参考までにといった感じですね。

内訳欄も加味して考えますと、私、そして私と同じポイントに注目して「ブックビルディング」に申込んでみようかと考えている方にとっては、SBI証券、みずほ証券、大和証券で取引するのがよさそうですね。

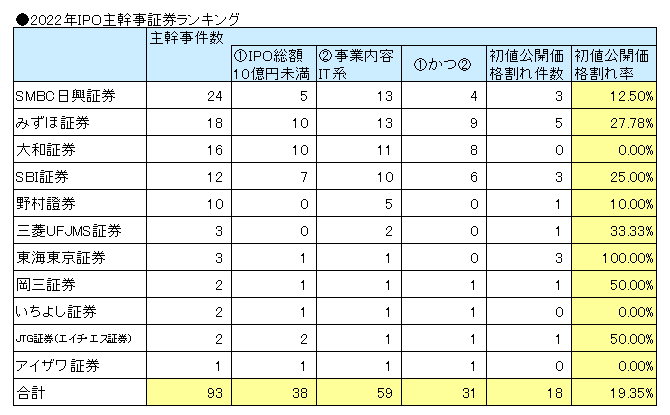

2022年IPO主幹事証券ランキング

次は2022年IPO主幹事証券ランキングです。

SMBC日興証券が首位に輝いていて、以下、みずほ証券、大和証券、SBI証券、野村證券の順になっています。

なお、2022年は共同主幹事案件が2件ありましたので、「主幹事件数」で2件、「②事業内容IT系」で1件がダブルカウントされていることにご注意ください。

内訳欄も加味して考えますと、私、そして私と同じポイントに注目して「ブックビルディング」に申込んでみようかと考えている方にとっては、SMBC日興証券、みずほ証券、大和証券、SBI証券で取引するのがよさそうですね。

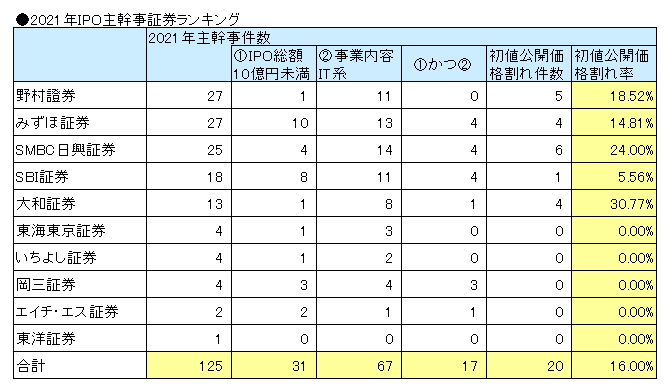

2021年IPO主幹事証券ランキング

2021年IPO主幹事証券ランキングは次のようになっています。

野村證券とみずほ証券が首位をわけあっていて、以下、SMBC日興証券、SBI証券、大和証券となっています。

昔は野村證券、大和証券、SMBC日興証券の旧四大証券が上位3位までを占めてという感じでしたので、ここ数年はみずほ証券とSBI証券の躍進が著しいですね。

内訳欄も加味すると、みずほ証券、SMBC日興証券、SBI証券で取引するのがよさそうな感じです。

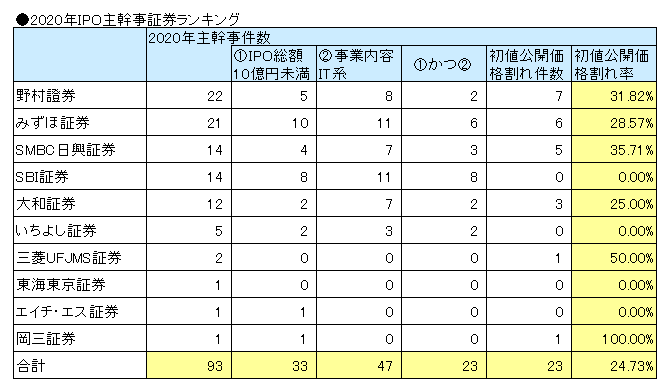

2020年IPO主幹事証券ランキング

続いて2020年IPO主幹事証券ランキングは次のようになっています。

この年は、野村證券が首位に輝いていて、以下、みずほ証券、SMBC日興証券、SBI証券、大和証券の順になっています。

内訳欄も加味すると、SBI証券、みずほ証券、SMBC日興証券、野村證券で取引するのがよさそうですね。

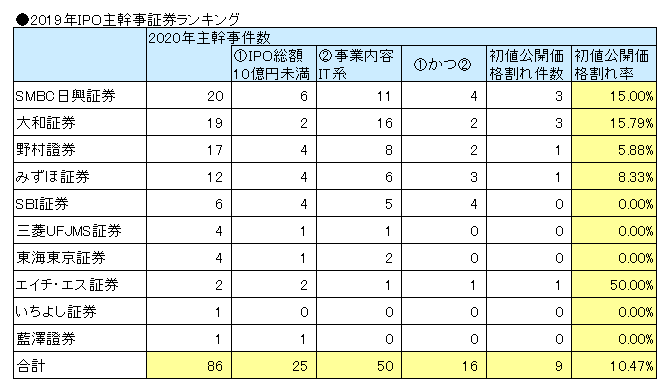

2019年IPO主幹事証券ランキング

最後に2019年IPO主幹事証券ランキングもみておきましょう。

SMBC日興証券が首位に輝いていて、以下、大和証券、野村證券、みずほ証券、SBI証券の順になっています。

この年では、内訳欄も加味して、SMBC日興証券、SBI証券、みずほ証券あたりで取引するのがよさそうです。

証券会社によって異なるIPOの株式配分のルール

過去5年間のIPOの主幹事証券ランキングから、SBI証券の優先順位もかなり高そうですが、それよりも、みずほ証券やSMBC日興証券の方がさらに優先順位が高そうにみえるのではないでしょうか。

しかし、私は、それでもSBI証券が優先順位の最上位だと考えています。

というのは、SBI証券と、みずほ証券、SMBC日興証券、野村證券、大和証券ではIPOの株式配分のルールが異なるためです。

IPOでは「ブックビルディング」に申込んだ投資家の中から、証券会社が【公開価格】で株式を購入できる投資家を選定するにあたっての株式配分のルールがあります。

みずほ証券やSMBC日興証券などの対面式の大手証券会社では、主に一般の個人投資家向けに抽選で株式を配分する割合を10%以上としています。

おそらく実際も10%程度になっているものと思われますので、一般の個人投資家が「ブックビルディング」に申込んでも、抽選で当選するのはかなり厳しい感じですよね。

その他の90%(証券会社によってはさらに数%を条件付きで個人投資家に配分するところもありますが)については、各証券会社にとって特別に優良な顧客に対して優先的に配分されるなどと考えておいた方がいいでしょう。

2022年4月時点では、みずほ証券、SMBC日興証券、野村證券、大和証券で、一般の個人投資家向けに抽選で株式を配分する割合は10%以上となっていました。

これに対して、SBI証券では、60%の株式について抽選で配分することになっています。

さらに残りの40%のうちの30%は「IPOチャレンジポイント」というポイントプログラム用の配分枠です。

「IPOチャレンジポイント」とは、IPOの「ブックビルディング」に申込んで落選したらポイントがもらえて、たまったポイントを使用することで優先的に株式の配分を受けることができるというSBI証券独自のポイントプログラムのことです。

「ブックビルディング」の抽選で落選し続けていったとしても、たまった「IPOチャレンジポイント」を使用することによって、いつかIPO銘柄の株式の配分を受けることができるというのは面白い仕組みですよね。

過去5年間の主幹事証券ランキングで上位なことに加え、一般の個人投資家向けの抽選にまわる株式の配分が60%と高く、「IPOチャレンジポイント」という独自のポイントプログラムもあることから、IPOの「ブックビルディング」申込のために証券会社に口座開設するのなら、SBI証券が優先順位の最上位だと考えるのです。

SBI証券の口座開設はポイントサイト「モッピー」経由がお得

もし、この記事を読んでSBI証券で口座開設したいと思われた方は、「モッピー」というポイントサイトを経由して口座開設手続した方がお得です。

ポイントサイトとは?

ポイントサイトとは、会員がポイントサイト内の広告を利用することにより、広告を出稿した事業者からポイントサイトに広告費が支払われ、その広告費の一部がポイントサイトから会員にポイントとして付与される仕組みの広告情報サービスのことです。

今回のケースでいうと、ポイントサイト「モッピー」にSBI証券が出稿した口座開設の広告サービスを利用することによって、利用する方にポイントが付与されることになります。

ポイントサイトのリスク

そんなちょっとお得なポイントサイトですが、何のリスクもないのかというと、そうでもなさそうなんですよね。

私が気になっているのは、個人情報等の情報流出のおそれです。

ポイントサイトを利用しない場合と比べると、情報流出の可能性はたとえわずかでも高まるはずですからね。

ポイントサイト「モッピー」への登録情報

ポイントサイト「モッピー」への登録する個人情報等がどんなものかというと次のようなものになります。

- メールアドレス

- 電話番号

- ニックネーム

- パスワード

- 使用している携帯会社

- 性別

- 生年月日

- 都道府県

- 秘密の質問と答え

「メールアドレス」や「電話番号」、「生年月日」などは流出してしまっては困る情報ですよね。

ポイントサイト「モッピー」の運営会社

ただ、ポイントサイト「モッピー」の運営する会社はセレス(3696)という上場会社です。

上場会社は、情報管理体制を含む会社の管理体制について、証券会社や監査法人、証券取引所による厳しい審査等をクリアした会社になります。

だからといって、情報流出のリスクがないということにはなりませんが、運営会社が上場会社であることを含めた次の状況から、私は「モッピー」というポイントサイトを利用しています。

- 運営会社が上場会社

- 個人情報保護体制が適切であることを認証するプライバシーマークを取得済み

なお、ポイントサイトを利用するにあたり、他のポイントサイトも複数調査してみたのですが、その中から「モッピー」を選択した最大の理由が情報管理体制の面で安心感があったからでした。

ポイントサイト「モッピー」の「お友達紹介制度」

また、ポイントサイト「モッピー」には「お友達紹介制度」というものがあって、2023年11月19日現在で、お友達紹介用のURLから新しく会員登録(無料)等した方は、次のような条件をクリアすることによって、ボーナスポイント2,000Pを付与されることになっています。

【条件1】紹介用URLから新規会員登録(無料)、または、アプリからの会員登録の場合は紹介コード「2uMVA10b」の入力

【条件2】入会月の翌々月末日までに5,000Pを獲得

↓

入会3ヵ月目の中旬頃にボーナスポイント付与

ポイントサイト「モッピー」の「SBI証券口座開設」広告の利用

ポイントサイト「モッピー」の「SBI証券口座開設」広告の利用は次のようなものになります。

- ポイントサイト「モッピー」の「SBI証券口座開設」広告にアクセス

- ポイント獲得条件と注意事項を確認

- 「POINT GET!」を選択

2023年11月19日現在のポイント獲得条件は以下のようになっていますが、獲得対象外となるケースもあるみたいですので、その他の注意事項等もしっかりと確認しておきましょう。

【獲得条件】

・新規口座開設後、SBI証券の証券総合口座から住信SBIネット銀行のSBIハイブリッド預金へ一括で50,000円以上の振替(必ず「SBI証券」に入金、住信SBIネット銀行に直接入金は対象外)

・初めて「SBI証券」を利用される方のみ対象

【条件の達成期限】

・お申し込みの翌月20日までに口座開設完了

・お申し込みの翌月最終営業日の前営業日15:00までにハイブリッド預金を完了

獲得ポイントは2023年11月19日現在で8,500ポイントとなっていますが、普通にSBI証券の公式サイト経由で口座開設した場合は、1ポイント=1円相当のポイントは付与されませんので、やっぱりちょっとお得ですよね。

もし、個人情報等の情報流出がこわいなどの理由で「モッピー」を利用しないという方は、次のバナー広告から口座開設できますよ。

SBI証券の次は、みずほ証券、SMBC日興証券、野村證券

繰り返しになりますが、証券会社の口座は複数開設できますので、SBI証券で口座開設した後で、時間的に余裕がある方は別の証券会社でも口座開設することができます。

SBI証券の次は、過去5年間の主幹事証券ランキングの上位である、みずほ証券、SMBC日興証券、野村證券、大和証券が候補になってくるのではないでしょうか。

私も、IPO主幹事証券ランキングを作成してみて、みずほ証券で口座開設したくなり、2022年7月にみずほ証券で口座開設しています!

なお、野村證券とSMBC日興証券については、ずっと前から口座を持っていましたが、2022年に復活してきた大和証券については、まだですので、少し検討してみたいと思います(時間がとれればいいのですけど…)。

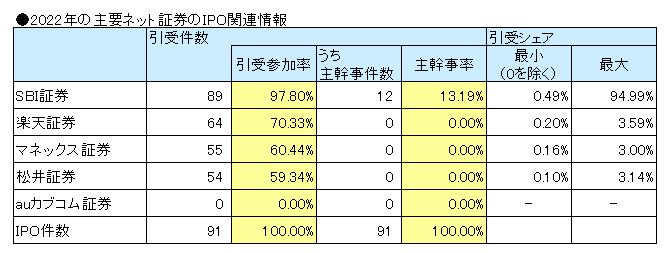

主要ネット証券のIPO関連情報

ここからは、ちょっとしたおまけです。

少し興味がありましたので、2022年の主要ネット証券のIPO関連情報についてまとめてみました。

引受シェアについては、株式上場後に(訂正)有価証券届出書という書類をチェックして、私の方で算出したもので、厳密には実際の販売のシェアとは異なる点に注意してください。

なお、(訂正)有価証券届出書において分母と分子が確認できる範囲での集計に基づいており、追加配分(オーバーアロットメント)や海外募集(グローバルオファリング)等において、分母と分子が確認できないものについては集計の対象外としています。

また、引受件数については、「引受シンジケート団」に「主幹事」または「シ団」として参加している場合のみをカウントしていて、販売を委託されるなど一部の例外的な措置で販売するような場合はカウントしていません。

引受シェアをみると、「主幹事」のあるSBI証券を除くと、最大でも3%程度というところですので、SBI証券以外の主要ネット証券でIPOの「ブックビルディング」に申込んだり、そのために口座開設したりするのは、優先順位が低いように思います。

もっとも、多くの方がそう考えるはずというのを逆手にとって、申込が少なくなっていると想定される「シ団」の証券会社にも積極的に「ブックビルディング」に申込んでいくという戦略もとりえなくはないとは感じています。

実際に旧twitter(X)でマネックス証券や楽天証券で「ブックビルディング」に申込んで配分を受けることができたととしているツイート(ポスト)をみたりしたこともありますので、私もやってみたいなと思うようになってきて、最終的に口座開設しています。

マネックス証券については、「新しいNISA」の金融機関にするというのがメインの目的でしたが、ポイントサイト「モッピー」を経由した口座開設手続について、ブログ記事にもしていますので、興味のある方はこちらをチェックしてみてください。

楽天証券については、ズバリIPOの「ブックビルディング」申込強化を目的に口座開設していて、ポイントサイト「モッピー」経由の口座開設手続についても、ブログ記事を作成済みです。

松井証券については、2023年まで一般NISAの金融機関にしていたこともあり、もともとIPOの「ブックビルディング」に申込んだりしていました。

松井証券は、次のバナー広告にもあるように主要ネット証券ではIPOの「ブックビルディング」に申込むに際の事前入金が不要の証券会社として知られています。

なお、松井証券もポイントサイト「モッピー」経由で口座開設手続をすることにより、ポイントをゲットすることができます。

IPOの「ブックビルディング」申込とは、今のところ、関係は薄そうですけど、auカブコム証券まで含めて、ポイントサイト「モッピー」の主要ネット証券の「口座開設」広告についてまとめておきますね。

- 松井証券(1,500P): https://pc.moppy.jp/entry/invite.php?invite=2uMVA10b&s_id=129569

- SBI証券(8,500P): https://pc.moppy.jp/entry/invite.php?invite=2uMVA10b&s_id=120788

- マネックス証券(6,000P): https://pc.moppy.jp/entry/invite.php?invite=2uMVA10b&s_id=144526

- auカブコム証券(11,000P):https://pc.moppy.jp/entry/invite.php?invite=2uMVA10b&s_id=147395

- 楽天証券(7,000P): https://pc.moppy.jp/entry/invite.php?invite=2uMVA10b&s_id=111069

以上、公認会計士KYでした!!

かなりの長文になってしまいましたが、読んでもらうことでIPOの「ブックビルディング」申込で口座開設すべき証券会社について十分な知識をゲットすることができたと思います。

いつか「ブックビルディング」の結果、【公開価格】で株式を購入できる投資家として証券会社から選定されるといいですね。

みなさんが最高の相場に巡り合えますように!