ごきげんよう!元証券ディーラーの公認会計士KYです。

一部ですが、証券会社の引受部門でIPOに携わった経験もあります。

今回は、かなり前になりますが、2019年のIPOについて振り返っていきましょう。

2019年は凄まじく好調といったほどではないですが、まずまず良好な【初値】パフォーマンスの年でした。

今回の記事を読み進めていくにあたっては、次のことを意識してもらえればと思います。

- 2019年IPOの全体的な【初値】パフォーマンスについて把握しておく。

- 「ブックビルディング」申込で注目すべきポイントが実際に役立ったのかについて確認しておく。

いつも読んで頂いている方は「今回の記事の前提」はスキップして「2019年IPOの全体的な【初値】パフォーマンス」から読んでくださいね!

今回の記事の前提

IPOは株式投資の中でもかなり特殊な分野ですので、本題に入る前に、今回の記事の前提についてお話しておきます。

当カテゴリ「IPO投資攻略法」の対象

当カテゴリ「IPO投資攻略法」の対象は、IPOにおいて株式が上場される前に「ブックビルディング」という手続を通じて【公開価格】で株式を購入することで、株式上場日に【初値】で売却することを想定しています。

「ブックビルディング」申込で私が注目しているポイント

私がIPOの「ブックビルディング」に申込む際に注目しているポイントは、次の2つになります。

- 「IPO総額」が小さいか(10億円未満か)

- 会社の事業内容がいわゆるIT系か

詳しい内容については別の記事でまとめていますので、まだ読まれていない方はこちらをチェックしてもらえればと思います。

IPO関連の株価のまとめ

また、IPOに関して色々な種類の株価がでてきますので、当カテゴリ「IPO投資攻略法」で使用する株価について整理しておきます。

- 【仮条件】:「ブックビルディング」で投資家に提示される株価の価格帯のこと。1,800~2,000円といったように提示され、(現行の制度では)投資家はその価格帯の範囲内の株価と購入したい株数を指定して「ブックビルディング」に申込みます。

- 【公開価格】:IPOの「ブックビルディング」の結果、投資家が株式を購入するときの株価。

- 【初値】:IPOにおいて株式が上場されて初めて取引が成立したときの株価。

ここまで読んでみて、そもそもIPOって?とか、「ブックビルディング」って何だっけ?とか思われた方は、「超」初心者向けに初歩からIPOの基礎知識ついてまとめた記事を書いていますので、まずはこちらをチェックしてみてくださいね。

2019年IPOの全体的な【初値】パフォーマンス

2019年のIPO銘柄全体の【初値】パフォーマンスは次のようになっています。

- 86銘柄中31銘柄で【初値】が【公開価格】の2倍以上

- 86銘柄中9銘柄で【公開価格】を下回る【初値】

- 【公開価格】からみた【初値】騰落率の平均(86銘柄)は74.8%の上昇

2019年は株式を新規上場した会社の3社に1社超が【公開価格】の2倍以上の【初値】をつけ、【公開価格】からみた【初値】騰落率の平均(86銘柄)も74.8%の上昇とまずまず良好な【初値】パフォーマンスであったように思います。

実は、この前年と前々年の2018年と2017年では、株式を新規上場した会社の半数近くが【公開価格】の2倍以上の【初値】をつけ、【公開価格】からみた【初値】騰落率の平均も100%を超えるなど、凄まじすぎる【初値】パフォーマンスだったのですが、そこまでではないにしても2019年も十分に良好な【初値】パフォーマンスといえるでしょう。

一方で、2019年のIPOで【公開価格】を下回る【初値】となった銘柄が9銘柄ほどあります。

全体の10%程度ですが、2014年から2018年の5年間では、多い年で全体の20%弱、少ない年では10%前後といったところでしたので、どちらかというと少ない年ということができるでしょう。

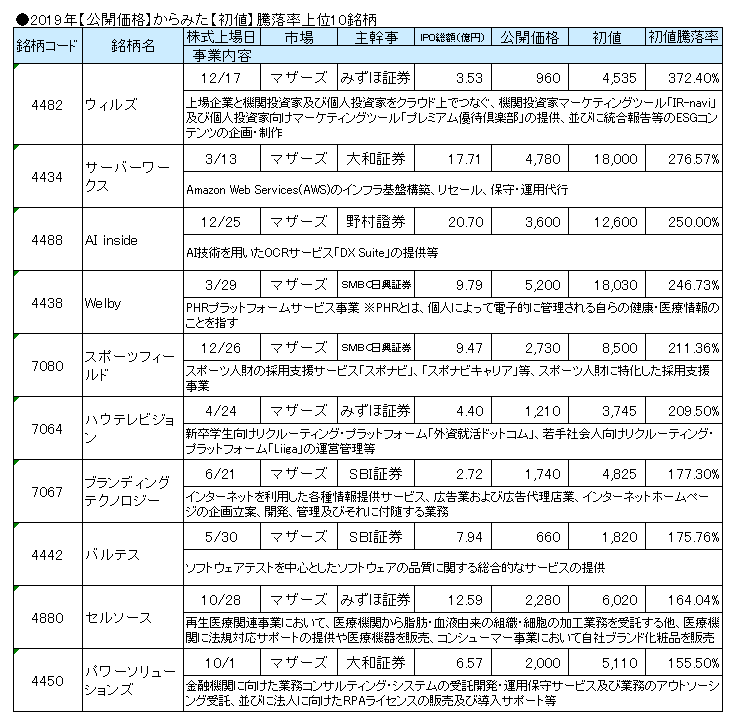

2019年IPO【初値】騰落率ランキング

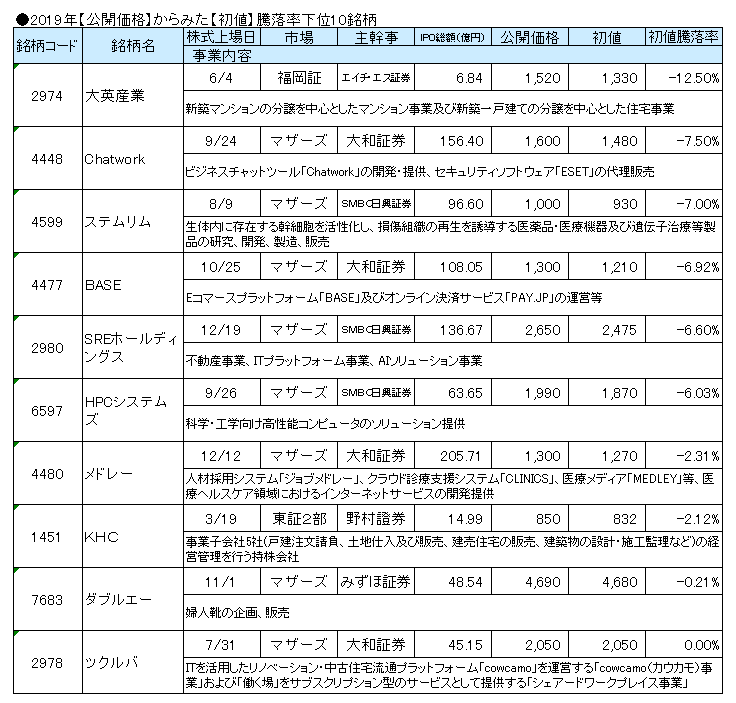

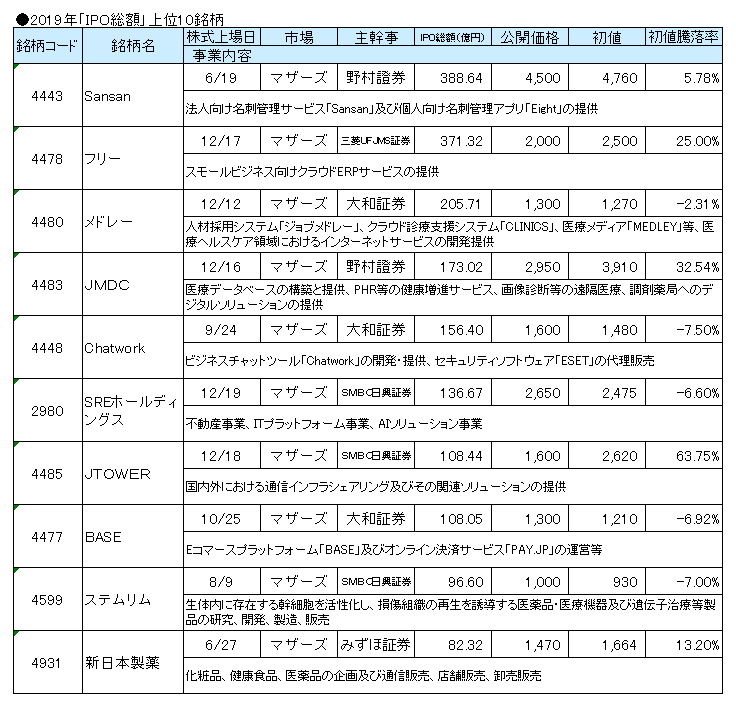

参考として、2019年のIPOの【初値】パフォーマンスについて、【公開価格】からみた【初値】騰落率の上位10銘柄と下位10銘柄のランキングも示しておきます。

騰落率トップのウィルズ(4482)を【公開価格】で買うことができた人は、【初値】が【公開価格】の5倍弱と凄まじい利益をゲットしたことになっています。

本当にうらやましいかぎりですよね。

このようなことがあるからこそ、IPOの「ブックビルディング」が人気化しまくって、なかなか【公開価格】で株式を購入することができなくなっているのでしょうけど…

一方、【初値】騰落率下位10銘柄の方に目をやると、先ほども示したとおりですが、9銘柄で【公開価格】を下回る【初値】となってしまっています。

私たちのような一般の投資家が「ブックビルディング」に申込んでも、なかなか【公開価格】で株式を購入できる投資家として選定されることはありません。

もし、幸運にも選定されたとして、【公開価格】で株式を購入した銘柄が【公開価格】割れの【初値】となるのは悲しいですよね。

ウィルズ(4482)のように【初値】が高騰するような銘柄と、【初値】が【公開価格】を下回ってしまう銘柄とを簡単に判別できるようなポイントはないのでしょうか。

「ブックビルディング」申込で私が注目しているポイントについて2019年IPOの検証

私はIPOの「ブックビルディング」に申込む際に次の2つのポイントに注目しています。

ここからは2019年のIPOにおいて、この2つのポイントが銘柄選別に有効であったのかについて検証していきます。

- 「IPO総額」が小さいか(10億円未満か)

- 会社の事業内容がいわゆるIT系か

「IPO総額」が10億円未満かの検証

まずは先ほどの【公開価格】からみた【初値】騰落率の上位10銘柄と下位10銘柄のランキングをみてください。

【初値】騰落率から「IPO総額」がどうっだったのかをみていくと、【初値】騰落率上位10銘柄のうちの7銘柄が「IPO総額」が10億円未満となっていますね。

一方、【初値】騰落率下位10銘柄では「IPO総額」が10億円未満の銘柄は1銘柄しかありません。もっとも、その1銘柄が【初値】騰落率ワーストの銘柄だったりするのですけど。

また、1銘柄とはいえ【公開価格】を下回ってしまっていますので、「IPO総額」が10億円未満だったら【公開価格】を下回ることはないとはいえませんね。

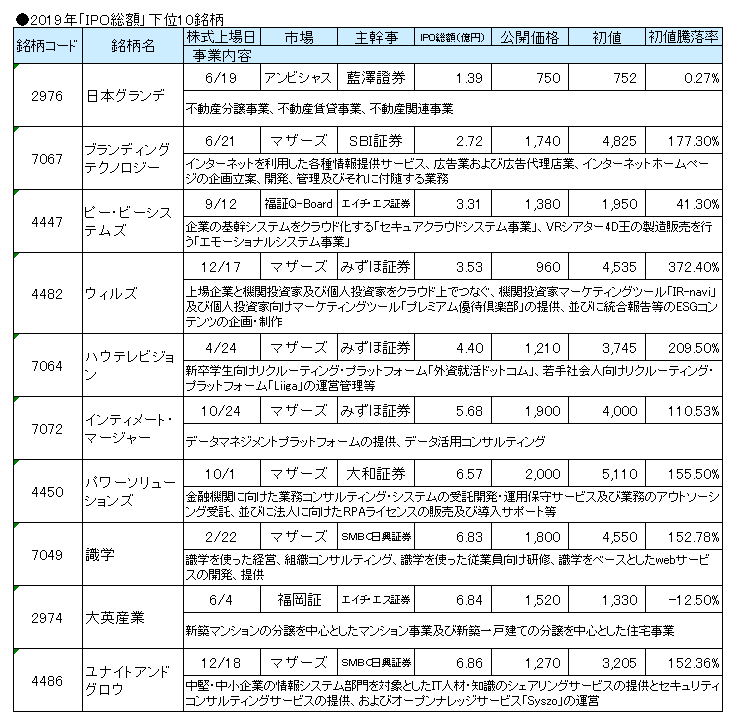

「IPO総額」の大小からも【初値】パフォーマンスがどうなったのかをみてみましょう。

次の2つの表は、それぞれ2019年のIPOのうち「IPO総額」の小さい下位10銘柄と大きい上位10銘柄をランキングしたものになります。

「IPO総額」の小さい下位10銘柄のうち7銘柄が【初値】が【公開価格】の2倍以上になっていますが、【初値】が【公開価格】を下回ってしまった銘柄もありますね。

一方で、「IPO総額」の大きい上位10銘柄では、【初値】が【公開価格】の2倍以上になっている銘柄はなく、5銘柄で【初値】が【公開価格】を下回ってしまっています。

絶対の基準とまではいえないものの、やっぱり「IPO総額」が小さい方が【初値】が高騰しやすい傾向があるといえそうです。

私としては「IPO総額」が小さい方が【初値】騰落率が高い傾向があり、10億円未満という基準の当てはまりもまずまずのように思っています。

会社の事業内容がIT系かの検証

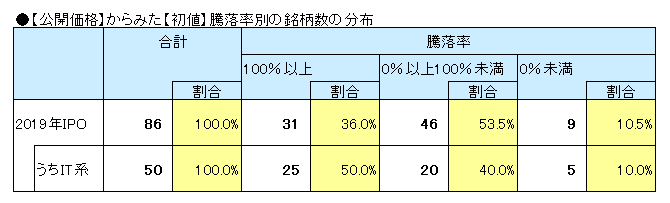

次の表は、2019年に株式を新規上場させた会社に関して、全銘柄とIT系の銘柄ごとの【初値】騰落率の分布をあらわしたものです。

なお、事業内容がIT系かどうかについては、上場時に公表される資料に記載された事業内容に「インターネット」「クラウド」「セキュリティ」「プラットフォーム」等といったキーワードが含まれているかなどを中心として私の主観も加味して分類しています。

全銘柄と比べてIT系の方が、明らかに【初値】が【公開価格】の2倍以上になる割合が大きくなっていますね。

ただ、【初値】が【公開価格】を下回るような【初値】騰落率がマイナスになる割合については、ほとんど違いはありません。

事業内容がIT系だったら【初値】騰落率がマイナスにならないというわけではないのは残念ですが、それでも半分の銘柄が【初値】が【公開価格】の2倍以上になっているのはスゴイことだと思います。

2019年IPO主幹事証券ランキング

最後に2019年のIPOに関する主幹事証券ランキングも紹介しておきましょう。

主幹事証券ランキングの大切さ

と、その前に注意点をひとつ…

実はIPOの「ブックビルディング」の申込は、どこの証券会社でもできるわけではなく、原則として、ほんの一部の証券会社のみというのが実情です。

そして、あくまで私の個人的な考えにすぎないのですが、株式が上場される前に【公開価格】で株式購入するには、「主幹事」というIPOで主要な役割を果たす証券会社に「ブックビルディング」を申込むのが効率的だと思っています。

そのため、IPOの「ブックビルディング」申込にあたっては、主幹事証券ランキングがとっても大切だと思っているのです。

このあたりについては、すでに紹介した記事「まずはココから!【「超」初心者向け】IPOの基礎知識」の中で、IPOに関する証券会社についての注意点を取り上げていますので、気になった方はチェックしてみてくださいね。

実際の2019年IPO主幹事証券ランキングは?

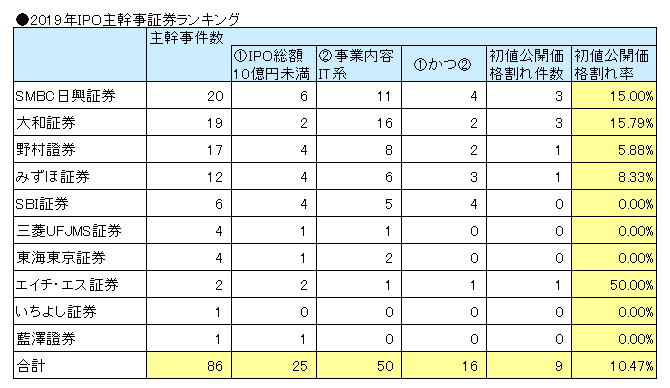

で、実際の2019年IPO主幹事証券ランキングは次のようになっています。

SMBC日興証券が首位に輝いていて、以下、大和証券、野村證券、みずほ証券、SBI証券の順になっています。

内訳欄について補足しておきますね。

私はIPOの「ブックビルディング」に申込むに際に次の2つのポイントに注目していますので、私目線で有力な証券会社はどこかという発想で2つのポイントそれぞれと、それら両方の条件をみたす案件の件数をカウントしてみました。

- 「IPO総額」が小さいか(10億円未満か)

- 会社の事業内容がいわゆるIT系か

また、主幹事証券別に初値公開価格割れとなった件数と割合についての内訳も作成しています。

私は、現時点では主幹事証券の違いによる傾向があらわれるとまでは思ってはいませんが、参考までにといった感じですね。

内訳欄も加味して考えますと、私、そして私と同じポイントに注目して「ブックビルディング」に申込んでみようかと考えている方にとっては、SMBC日興証券、SBI証券、みずほ証券、大和証券、野村證券で取引するのがよさそうですね。

実際に私はSBI証券、野村證券、SMBC日興証券に加えて、ネット証券の松井証券でも口座を開設して取引しています(2022年7月に、みずほ証券でも口座開設して取引するようになりました)。

もっとも、私の場合はIPOの「ブックビルディング」申込については、ほとんどSBI証券のみって感じになっちゃっていますし、初心者の方がIPOの「ブックビルディング」の申込をするのなら、まずはSBI証券で口座開設することをオススメしますよ。

どうしてSBI証券をオススメするのかは、IPOの「ブックビルディング」申込で口座開設すべき証券会社についてまとめた記事がありますので、こちらもチェックしてもらえればと思います。

以上、公認会計士KYでした!!

いつものことですが、少し長くなってしまいましたね。お疲れ様でした。

みなさんが最高の相場に巡り合えますように!